空净市场 需做好长期推进的准备

回望2015年空气净化器的国内市场表现,基本呈现出规模收缩、行业盘整和问题显现等特征。

2015年空净市场整体表现欠佳。

截止记者发稿,数据统计时间在2015年1月~10月阶段,所有结果均以这一时段为准。

据统计,2015年1月到10月,全国空气净化器线下市场总零售额达62.3亿元,同比降幅15%。其中,北京、上海、天津均有不同程度的负增长,北京为最,同比下降幅度为3.9%,而在12月份出现的几次严重雾霾天气后,这一数字可能会有所回升,追平2014年。而在山西、河北、河南、辽宁等区域,空净产品有不同程度的提升。很大程度上因为这些地区空气质量有非常明显的变化,催生了产品的实体销售。而这些区域或将是未来空气净化器的蓝海市场。

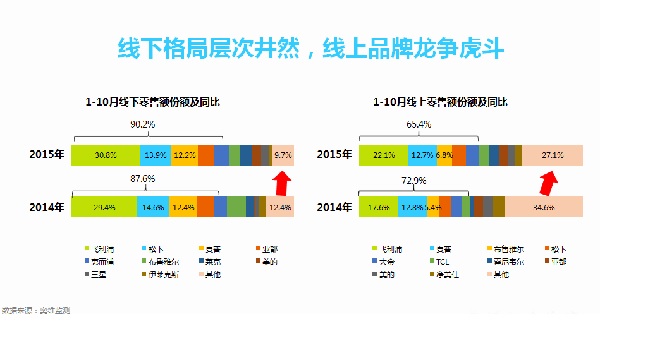

相比传统家电市场的下降,线上平台销售有明显起色,前10个月零售额实现27.2亿元,同比增幅2.6%。其中,专业电商平台零售额占比44.2%,较比去年同期增长3.5%;天猫商城零售额占比45.1%,同期增长3.2%;垂直电商占比8.9%,与去年同相比下降2.5%;其他电商渠道占比下降4.2%。由此可见,京东商城、苏宁易购、天猫商城依然是产品销售的主流电商平台。

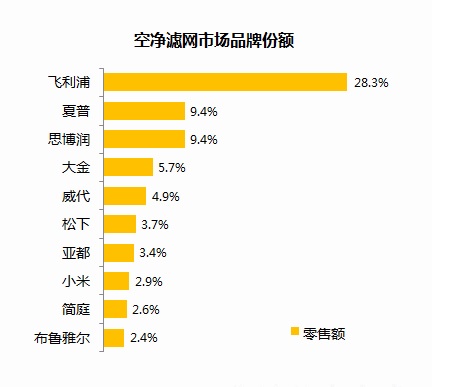

与此同时,与线上销售略有涨幅相对应的是品牌竞争程度的加剧。飞利浦、松下、夏普三大外资品牌依然占据着线下空净市场绝大部分的市场零售份额,零售额占比超过50%,国产代表品牌亚都位列第四,零售占比在10%左右;线上排名靠前的品牌分别为飞利浦、夏普、布鲁雅尔、松下、大金、TCL,均为外资品牌,线上零售额直逼70%。受整体大环境影响,2015年的空气净化器市场不再像2014年那般活跃,线下销售的品牌格局和零售格局均与过去两年相差不大,而线上由于准入门槛低,品牌参与更多,很多在实体店没有露面的品牌在线上活跃程度很高。

基本上,除了几大耳熟能详的品牌之外,2015年其他品牌在线下的零售占比不到10%。而线上这些“其他品牌”的占比虽然由2014年的34.6%降到2015的27.1%,但其活跃程度依旧。也充分显示或者暴露了线上品牌的良莠不齐。

空净行业遇冷,市场规模缩减,上半年线上品牌数尚有明显增加,但第三季度开始部分企业已陆续退出市场,洗牌效果显著。具体品牌市场参与度可以看下面一组数据:2014年第一季度,线上空净品牌多达411个,线下常见品牌在70个左右;第二季度进入空净市场的销售旺季,空净市场火热,企业纷纷涉足,无论线上还是线下均有品牌加入,品牌数量分别为602和103个。2015年第一季度持续升温,线上品牌上升到734个,线下也保持在100个左右。直到进入7月份,品牌退市初显,从2015年7月~10月,空净市场遇冷,线上品牌由700多个缩减至500多家;线上品牌也压缩到79个,洗牌效果明显。

这组品牌格局以及销售占比的数据也说明行业洗牌从2015年下半年已经开始,并且效果明显,部分企业已经退场。

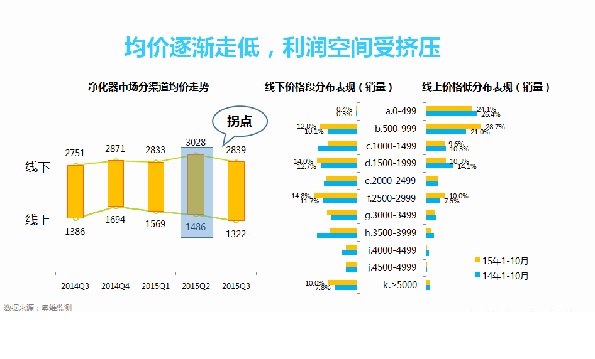

与品牌退场同期而至的,是产品价格发生的变化。

在2015年第一季度之前,包括整个2014年,无论线上还是线下,空净产品的均价均呈现一路走高的态势。线下均价一直维持在2500元和3000元之间。虽然线上有价格优势,但均价也在1500元左右。线上线下均有理想的利润空间,直至2015年第二季度,价格拐点出现。首先价格出现波动出现在线上,2015年第二季度,线上空净均价跌至1500元以下,而这时线下均价达到峰值,超过3000元。2015年第三季度线上线下价格均低于均价,分别下跌近20%。均价走低,利润空间必然受到挤压。

空气净化器为何出现陡然下滑且下滑严重的局面?

首先,市场培育不足,产品备受质疑。

消费者对产品敏感度下降,尤其是北京、上海等雾霾常态化的城市,受此影响,消费者敏感度降低。伴随这种“常态化”,消费者也已经由最初的“恐慌”购买逐渐回归理性,在平复情绪之后,再选购净化器时,消费者已逐渐回归理性考量和购买。消费者回归理性一个最显著的特征就是对产品产生“合理怀疑”。这种“怀疑”主要来自于由于市场繁荣期品牌纷纷介入导致产品质量和净化效果的良莠不齐所产生的。相比起来,空气净化器缺少领军品牌,行业发展不如净水产业良性。虚标参数、虚假宣传的情况屡见不鲜,行业乱象丛生,导致消费者不信任目前的空净产品。

其次,消费意识制约后续销售,滤网复购率低下。

空净市场培育程度低下,消费者尚未养成定期更换滤网的意识,甚至有许多消费者在用一段净化器后就将其弃置,滤网购买效率低下。

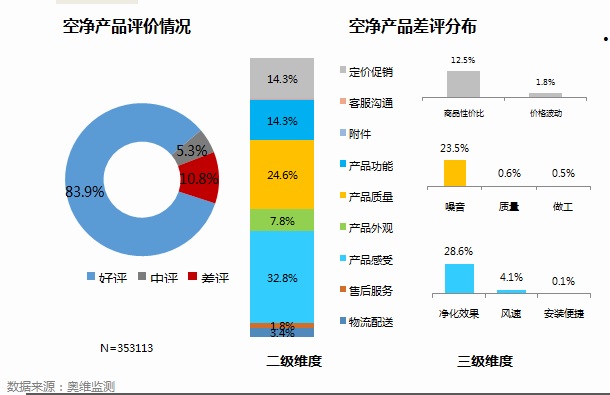

再次,功能、产品感受为主要诟病点,产品局限性显现。

根据网上购买和使用用户对产品的评价可以看出,空气净化器的好评率在80%左右,中评和差评分别为10%和5%左右。而在所有产品以及服务各分项中,产品感受占比在30%以上,产品感受包括净化效果、风速以及安装的便捷性上,其中净化效果关注度接近30%;包括噪音、质量、做工的产品质量一项中,噪音关注度23.5%。

由此可见,消费者对产品的净化效果和噪音并不满意,这两项构成对方给予差评的主要原因。同时,净化器需在关门关窗的情况下才能保证净化效果,产品局限性较大,换气效率和氧气浓度都将有所降低,并不利于身体健康。 正是由于这些,最近新风系统开始在大众消费群体中流行,因为新风系统能够更好的解决净化效果和噪音这两大空净产品饱受诟病的缺憾,所以过去高端人士和商务会所里的新风系统在改进产品和调整价格之后,走进了更多的“寻常百姓家”。

产品细分、设备转型或为破局良策。

单独依靠几款同质产品已难在市场立足,细分人群、场景是净化器行业未来的发展方向。 例如,从适用人群角度出发,目前,国内人群构成多样化,这样必然需要产品随之多样化,以满足不同人群的使用需求,老人、儿童、孕妇等,包括易感人群和年轻群体,都对空气净化器有着不同层面的需求,有的需要杀菌、有的需要加湿等等。

除了按照适用人群进行产品功能的细分之外,按照适用空间和场景进行规划也是一种方法。如卧室、客厅、办公室、新房、车内等等场景都是空净产品可以做文章的地方。

产品转型是另外一种值得尝试的方法。打破单一产品的单一功能。中央净化设备的出现将进一步压缩空净市场,推动净化器由产品过渡到设备的进程。

综合来看,现阶段空气净化器市场表现并不稳定,未来空净市场规模或将继续缩减,从以下几个方面或将能够给出答案:国家空气治理力度加大,用户需求收缩;第二,用户对净化器带来的改变无明显感觉,体验感不佳,不利于口碑传播且容易易形成负面传播。第三,市场培育期将持续,厂商也必须要持续强调用户净化意识,养成使用净化器的习惯;第四,以新风系统为代表的具有净化功能的产品将继续冲击空净行业,抢占市场份额;第五,GDP增速放缓,人均收入的增长速度下降,影响居民消费支出收紧。

以上几点值得空气净化器行业厂商关注,并做好长期的市场推进准备。

评论:

目前没有评论内容。