消费升级 环境刚需 空气产业爆发的源动力

中国经济增长结构正在不知不觉中发生着根本性转变——消费已经取代投资成为中国经济增长的第一驱动力。家电类消费升级已渗透在各个品类中,室内空气改善类的消费需求也从最基本的温湿度调节向更高层次的洁净度和新鲜度扩展。在内部外因的共同推动下,包含空净和新风在内的净化产业迎来黄金增长期。

环境刚需 空气净化器为空气洁净度保驾护航

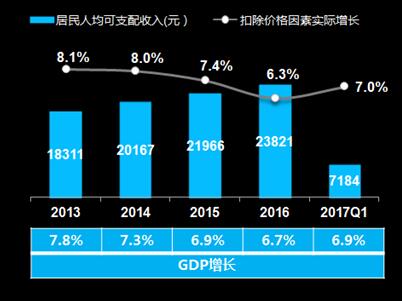

2016年,GDP为6.7%,到了2017年第一季度,上升至6.9%。其中,消费支出对GDP增长的贡献率为64.6%,2017年一季度上升到77.2%,充分说明目前的经济增长是由消费来驱动的。据国家统计局数据显示,2017第一季度居民人均可支配收入为7184元,同比增长7.0%,优于同期GDP增速。与此同时,二胎政策全面放开后,激励效果较为显著,2016年新出生人口1785万,出生率为13.0%,达到近几年峰值。据中怡康空净消费者调研显示,五成消费者购买空净是为了孩子,出生率的回升将加速空净市场需求的释放。

居民可支配收入长期高于GDP增速

数据来源:国家统计局

消费增长的动力来源于四个方面,一是网络消费保持高速增长,二是农村消费增长明显加快,三是服务消费市场活跃,四是升级类商品销售旺盛。这些消费趋势体现到家电行业就表现为智能化、品质化、健康化、可持续化和艺术化。家电消费升级从量变到质变。空气净化器和新风是健康化产品,作为需要24小时开机的产品,高能效已成产品必备性能。此外,消费者对产品也从温度的需求上升到对湿度的需求,同时,近几年,由于雾霾的影响,使得消费者对空气的洁净度以及新鲜度开始有了更高的需求。由于消费需求的共性变迁,对应的产品迎来了黄金时代。

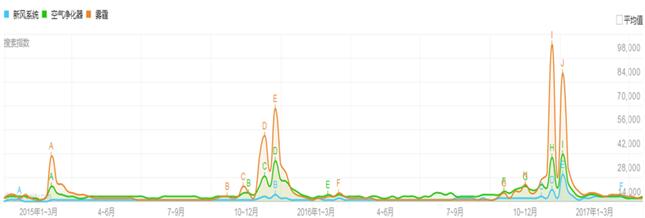

在内部驱动因素上,收入水平的上升和人口出生率的回升都对健康行业形成利好,中产阶级逐渐壮大,扛起时代消费大旗,是支撑消费升级的根本因素。外部环境因素上,持续性雾霾引发空气质量高关注度。空净和新风走热的直接原因源于近几年雾霾的爆发。雾霾事件引发了消费者对空气质量的高度关注,且这种关注度呈现出明显的季节效应和累积效应。虽然近几年全国PM2.5污染程度总体下降显著,但某些区域PM2.5污染在秋冬季仍呈现回升趋势。国民对于空气质量的关注程度逐年加强,2016年百度搜索关键字:“雾霾”、“空气净化器”和“新风系统”搜索指数均达到近几年峰值。

“雾霾” &“空气净化器”&“新风系统” 百度搜索指数

数据来源:百度指数

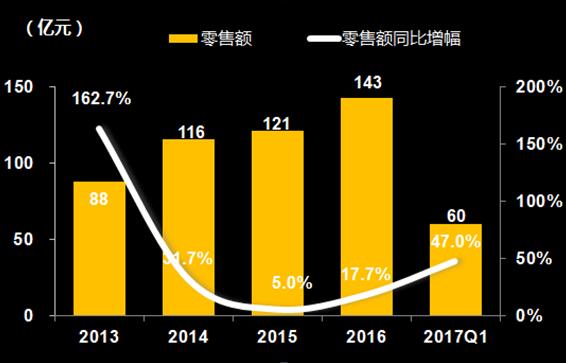

2016年,空气净化器市场风云变幻,品牌大清洗,产品技术大升级,空气净化行业在多种因素的作用下,朝着可持续的发展方向健康前行。据中怡康测算,2016年空净市场零售额达到142.9亿,同比增长17.7%。

消费升级 新国标强力引导空净市场良性回暖

GB/T18801-2015《空气净化器》国家标准于2015年9月15日由国家标准化管理委员会批准发布,并于2016年3月1日正式实施,明确规定了影响空气净化器净化效果的四项核心指标: CADR(洁净空气量)、CCM(累计净化量)、能效等级、噪声;新国标对空净市场起到规范作用,并促进行业的大规模洗牌。

T/CAQI17-2016《过滤式空气净化器颗粒物净化性能分级》于2016年12月12日由广东省室内环境卫生行业协会发布,并于2017年1月1日开始实施;该标准以CADR(洁净空气净化量)为主干,用CCM(累积净化量)、噪声和净化能效三项指标来协调,以“星级”的方式对产品综合性能进行分级,从消费者购买角度对空气净化器产品提出了更高、更详细的要求。

空气净化器中国环境标志标准于2016年12月13日由环境保护部环境发展中心发布,并于2017年1月1日开始实施;该标准在年初新国标基础上,除明确了不同大小的房间所用的空气净化器产品去除PM2.5、甲醛等有机挥发物的最大净化指标、噪声等要求,还首次规定静音状态下产品的净化指标要求。

新国标通过对产品的净化能力、净化耐力、净化能效、卫生指标等方面进行量化评估,不仅能从供给侧推动产品结构改善,还能从需求侧引导消费者认知和购买决策。

2013年属于空净市场野蛮增长的时代,那时所有品牌蜂巢而出,都来抢这块市场的黄金蛋糕,抢占市场商机。随着市场蛋糕的扩大,增速逐步放缓,到了2015年,进入到了市场增速的最低点,消费者对产品开始变得理性起来,使得2015年的增速仅在5%左右。但紧接着,随着行业新国标的出台,因为对产品有了统一的判断标准,对消费者进行宣传式引导时,一些观望的消费需求开始释放,使得2016年的同比增长达到17.7%。且这样的增长趋势还在继续,2017年一季度,同比增长达47%。

2013~2017Q1空净市场规模及增长走势(零售额/亿元)

数据来源:中怡康线上&线下零售监测

行业竞争不断升级 品牌格局暗流激涌

线上市场“涨”声一片,为空净市场持续注入动力。2016年,线上零售量为331万台,同比增长21.7%,零售额61亿元,同比增长39.3%;线下零售量为246万台,同比增长-3.8%,零售额82亿元,同比增长5.4%。2017年一季度,线上121万台,同比增长42.1%,线上26亿元,同比增长71.9%;线下96万台,同比增长16.8%,线下34亿元,同比增长32.5%。销量上,线上已经远远高于线下。但从零售额来看,线上增长不如线下,这是线上线下产品的结构差异化,以及价格水平的差异化造成的。

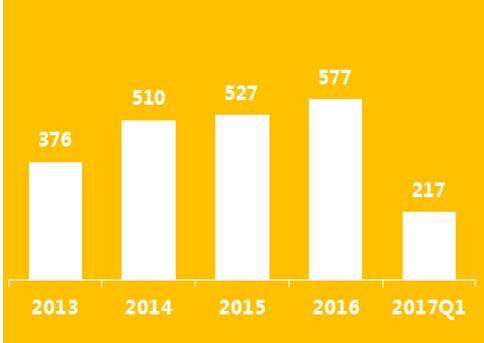

2013~2017Q1空净市场规模及增长走势(零售量/万台)

数据来源:中怡康测算

整个市场的增长状态是由于空净市场各个品牌对市场的参与带来的,2016年新国标的正式实施提高了行业的竞争门槛,加剧了品牌的竞争。品牌参与度经历了2014年和2015年的狂飙式突进后,于2016年首次呈现下滑,从2015年的687个下滑到567个,且这个趋势在2017年仍然继续。2017年一季度品牌数量和型号数量继续走低,行业处于洗牌中,竞争态势不断升级。

品牌竞争加剧优胜劣汰

数据来源:中怡康线上&线下零售监测

线上市场竞争升级,国内外实力品牌巅峰对决。在线上市场的国外品牌和国内品牌前十五名中,国外品牌以飞利浦、霍尼韦尔、布鲁雅尔、夏普、松下、A.O.史密斯等为代表,这些国外品牌在抢占商机以及产品的优化上都走在前列。国内品牌也处于快速的追赶过程中,线上市场以小米、亚都、352、TCL、美的、海尔等品牌为主导,这些品牌凭借很强的产品竞争力快速的增长,此外,近几年如莱克和三个爸爸等品牌的市场也表现得不错。

2013~2017Q1空净线上国内外品牌TOP15(零售额份额)

数据来源:中怡康线上&线下零售监测

线下市场集中度较高,龙头品牌享有主导权。线下市场的品牌阵营与线上略有差别,差别主要表现在品牌的名次排序上,在品牌的参与上基本相同,国外品牌仍然是以飞利浦、惠而浦、A.O.史密斯、布鲁雅尔、松下为前几名品牌阵营。国内品牌中,以莱克、亚都、苏泊尔、美的、海信为主要代表。

2013~2017Q1空净线下国内外品牌TOP15(零售额份额)

数据来源:中怡康线上&线下零售监测

规模刚刚起步 潜力空间巨大

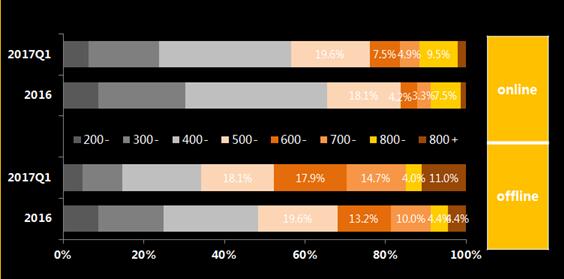

大CADR值产品实力圈粉。由于新国标的推动,各个品牌抓住新国际对于CADR值的硬性规定,CADR值已成为考量空气净化器净化能力的核心指标,亦成为线上市场优化利润空间和线下市场引导消费升级的方向。CADR高的产品处于快速的增长过程中,以400以上的为例,无论线上还是线下,都在增长。

空净线上&线下不同CADR值产品结构(零售额份额)

数据来源:中怡康线上&线下零售监测

整体来讲,空气净化器产品的功能升级趋势明朗,高速净化、高度智能、高效环保为未来发展趋势,如智能风速调节、大CADR值、大CCM值、多模式调节、滤网优化、安全、童锁、艺术化外观、静音、艺术化外观、监测量化显示、滤网更换提醒、节能、睡眠模式、APP控制采购与售后都是未来产品的具体关注点。

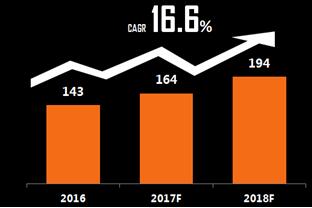

2016~2018年空气净化器规模走势测算(零售额/亿元)

数据来源:中怡康测算

空净市场目前每百户的拥有量仅为5台,与其它成熟的家电产品相比,市场潜力巨大。目前,空净市场进入了良性、稳健增长的状态中。未来 3年,空气净化器的复合增长率在16.6%。 (责编 邱麦平)

评论:

目前没有评论内容。