中国家电企业逆袭突围抓商机的关键点

过去家电市场以新增需求为主导,快速增长,随着居民家电平均拥有量的大幅提升,目前,更新换代需求主导市场,要求企业推出适合消费需求的产品和营销,以赢得销售规模和利润。

如何掀起用户消费热情?

用户端对促销司空见惯,消费更为理性,表现为大范围地选择与比较、理智的价格选择、主动地表达对产品及服务的欲望。

一、网民需求不断升级

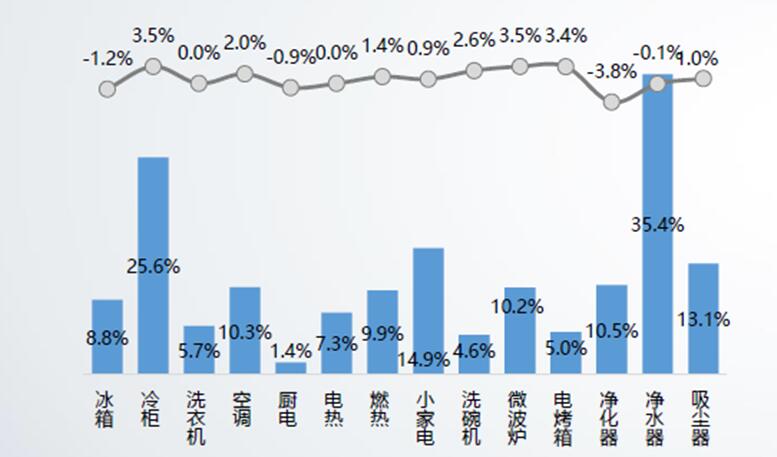

虽然线上市场流量和获客成本提升,但电商渠道经过近几年的发展,也开始向高端化发展,如图一所示,2018年1~9月,冷柜、空调、小家电、微波炉、净化器、净水器等产品的高端品零售额均在两位数以上,尤其是净水器产品的高端品占比更是达35.4%,而作为普及和使用率较高的微波炉产品,高端品销售占比达10.2%,同比增长在3.5%,说明消费升级现象明显,无论是新增,还是更新换代市场,更重视产品的品质。

图一:2018年1~9月中国家电线上市场分品类高端品零售额占比及同比增幅

数据来源:奥维云网(AVC)监测

如图二所示,从产品核心技术上看,2018年1~9月,洗衣机产品中变频洗衣机的占比达69.2%,同比增幅达6.5%。智能空调的产品占比达53.5%。吸油烟机产品,大风量的产品占比达78%,同比增长达8.4%。小家电产品中IH电饭煲和IH电压力锅同比增幅分别达7.2%和2.8%,而破壁机产品占比达56.1%。

图二:2018年1~9月中国家电线上市场分品类重点技术渗透率及同比增幅

数据来源:奥维云网(AVC)监测

二、引流战激烈 社交&视频是流量高地

2018年,社交和视频APP用户量遥遥领先,如图三所示,分别达9.8和9.2亿人,而音频娱乐、移动购物、资讯等APP用户量增长较为显著,分别为7.1、7.0、7.0亿人,成为线上销售的重点渠道。厂商要利用这些入口做好活动引流、品牌推广、产品展示、与用户互动等。

图三

数据来源:易观数据,奥维云网整理分析

三、关注新兴市场快速增长机会

随着消费需求的升级,消费者的高端化,一些新兴品类获得了高速增长的机会。如对于高端人群而言,干衣机逐渐成为刚需,独立干衣机处于快速普及期,洗烘一体需求人群向独立式干衣转移。西方烹饪方式和理念正在逐渐渗透中国市场,嵌入式厨房兴起,嵌入式微蒸烤消费需求正在快速释放。随着生活水平的提升,以及健康、懒人文化的兴起,洗碗机进入快速普及期。传统冷柜使用场景正在向客厅转移,以冰吧和酒柜为代表的客厅柜正逐渐迎合高端人士对客厅家电生态的需求。

四、智能家电再次冲击人们的视野

欧洲的智能家居家庭普及率为0.6%,其中德国为1.2%,英国为1.0%。亚洲的智能家居家庭普及率为0.2%,其中日本为1.3%。北美的家庭普及率为5.3%。而中国的家庭普及率仅为0.001%。2017年我国智能家居单品零售额3206.8亿元,同比25.1%,其中智能家电2810亿元,占比高达87.6%。

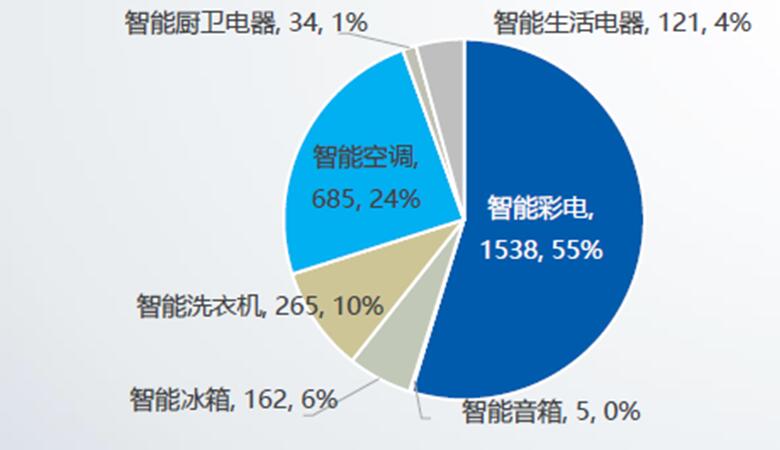

图四:2017年我国智能家电分类型市场规模(亿元)

数据来源:奥维云网(AVC)推总数据

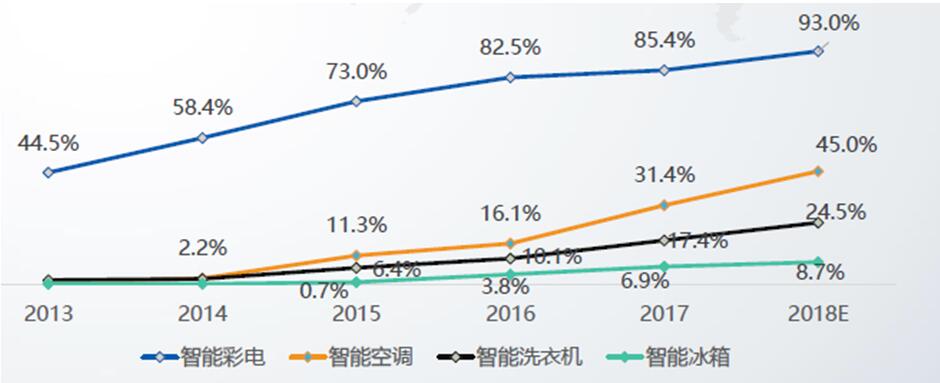

如图四所示,彩电、空调和洗衣机等成熟品类的智能化程度较高,厨卫电器和生活电器相对较低,厨卫电器销售规模为34亿元,占比为1%,智能生活电器的销售规模为121亿元,占比为4%。彩电产品作为智能化程度最高的产品,在智能化的渗透率一直较高,且更新换代很快。如图五所示,自2013年~2018年,空调智能产品的零售量渗透率提升最快,从2014年的2.2%提升到2018年45%。冰箱、洗衣机产品紧跟其后。

图五:2013~2018F重点品类智能产品零售量渗透率

数据来源:全渠道推总数据

五、社交+低价 众矢之的也是必争之地

移动端火爆,拼多多的案例说明“低价+社交”仍是目前线上引流的最有效方式。由于精准定位用户和利益相关者,使得其传播裂变高效,流量价格低廉,除拼多多外,还出现了京东拼购、苏宁拼购,达达拼团、整点拼等平台。吸引用户拼购的原因,其实就是跟风效应,和熟人拼团购买更便宜,让消费者感觉就像逛街一样,遇到合适的就买,且商品销量大,看到多好人购买,从而由相互推荐产品最终走向相互带动购买。令拼购市场走向社交、团购、品质、低价等方向。

中国家电企业逆袭突围的六个关键点

2019年市场环境趋紧,企业迎来大考期。宏观经济层面,经济持续放缓,告别高增长,房地产下行,城镇化放缓,股市不景气,投资放缓,物价上涨,通货膨胀已现端倪。中美贸易战,加大出口压力。大宗商品价格持续高位。

消费者层面,消费者越来越理性,有需求才购买。货币购买力下降,影响消费释放。股市不顺,消费者对市场信心不足。储蓄率下降,家庭负债率提升(买房)。消费升级与消费降级同时发生。

企业与渠道层面,贸易战致企业出口转内销,竞争进一步白热化。原材料、人力、包装、物流、运营成本上升,压榨利润空间。企业&渠道市场投入削减,谨慎运营,信心不足。新税改加重企业负担,或减员提效,致失业率上升。

如图六所示,通过近几年家电市场规模及同比增长情况分析,2019年中国家电市场将面临严峻考验,要有过冬的准备。

图六:2017~2019F中国家电市场规模及同比情况

数据来源:奥维云网(AVC)全渠道推总数据

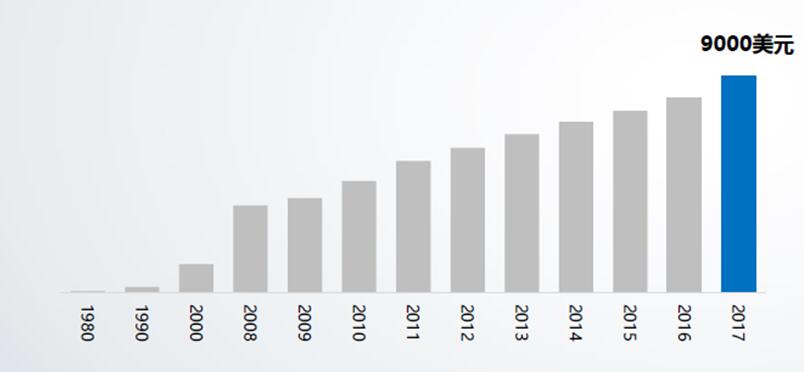

但与此同时,我们也要看到,中国人口基数庞大,有人就有消费,仍是极具潜力的市场。改革开放四十年来,如图七所示,我国不变价GDP已增长为1978年的30倍以上,年均复合增速达到9%以上。经济的迅猛发展不仅成就了中国当今的全球地位,也催生了全球最大的中产阶层。我国属于城镇中等偏上及高收入群体(人均年收入高于8K美元)的约3亿人,相当于一个美国人口的体量,其购买力与发达经济国家的消费能力相当。我国高净值人群(个人可投资资产在1千万RMB以上)的数量持续增长,预计约有200万人。

图七:中国历年人均GDP走势(元)

数据来源:奥维云网(AVC)研究

综合看来,2019年企业可从以下六个关键点上逆袭突围,抓住商机。

一、认清需求特点,从消费普及消费升级再到消费分级。

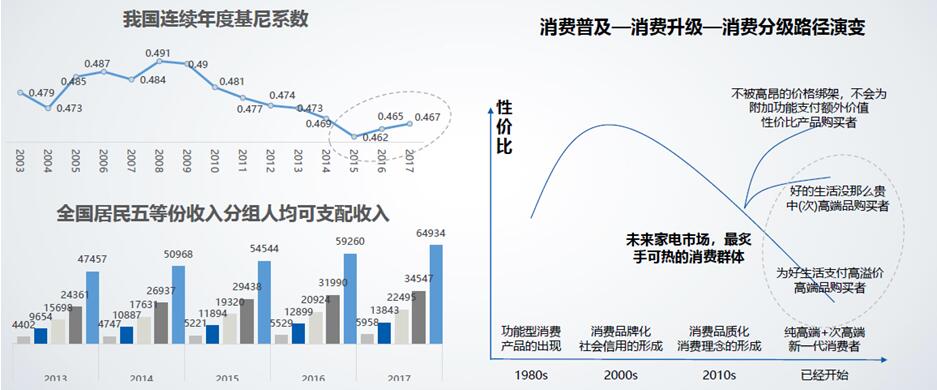

基尼系数是反映衡量居民收入差距的一个重要指标,按照国际通行标准,基尼系数低于0.3属于均等分配的范围,0.3~0.4属于正常合理区间,大于0.4表明收入差距过大。国际上通常把0.4作为贫富差距的警戒线。如图八所示,从我国自2003年以来的基尼系数分析,自2015年以来,贫富差距在缩小,但贫富差距一直存在。

图八:中国消费分级现象及路径演变

数据来源:公开资料整理,奥维云网(AVC)分析

消费越来越走向细分市场,从品牌矩阵、产品矩阵、精耕各级市场细分,才能迎合消费分级大势。一招吃遍天下的时代已经彻底结束,任何一个地区都会划分出多个维度。各维度的市场需要不同的营销策略、产品和价格策略。意想不到的事情会越来越多,用开放的态度去接受一切变化。

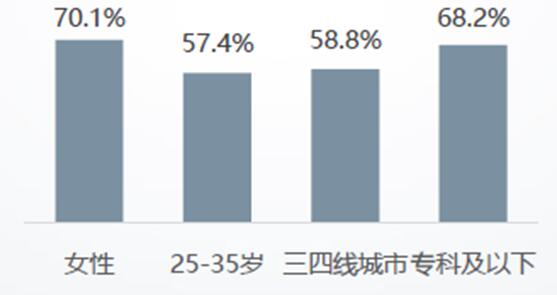

高性价比在一二线城市仍有较大需求,低线城市仍在追求低价,低价打法瞄准低线城市女性:低线城市用户触及网络,如图九拼多多各类用户占比所示,很多三四线城市40岁以上的中老年女性通过社交电商完成了第一次真正意义上的网购。但越来越多的人追求高品质,越来越多人追求精品,愿意为建立在产品本身价值之上的品牌溢价和情感价值买单,中国消费引领全球高端奢侈品市场。

图九:拼多多各类用户占比

数据来源:奥维云网公开资料整理

二、打破企业对消费者的固有认知,洞察年轻消费者特征。

70后的人口规模为2.5亿,基本已婚且收入稳定,子女较大,在价值诉求上追求实用主义、质量过硬,以门店购物为主,对网络购物的安全性持疑。消费更为理性,量力而行,关注产品性价比、注重服务质量。80后有2亿人,多数工作、已婚,无子女或子女较小,喜欢线上线下比价。80后更具有情怀主义,注重产品和品牌标签,有内容、有故事的产品和品牌更受这类群体青睐。

90后有2.3亿人,处于求学阶段或初入职场,这类消费群体张扬个性、重视体验。热衷网购,重视购买的便捷性和时效性,消费上更重视高性价比、优质服务、有内涵、个性化、高效率以及高科技等。00后有2亿人,处于求学阶段,多数未独立。他们彰显自我、体验至上、热衷网购,注重体验,乐于“尝鲜”,对于极致体验、新鲜元素、流行趋势、明星推荐更为重视,分享社群化,更重视高品质,高颜值、个性化的产品。

三、渠道为王的时代已结束,提高渠道效率才是关键。

传统渠道业态的裂变和分化加剧,单一渠道重要性下降。2018年各渠道占比中,全国连锁占15~20%,渠道整体扣点高,导致产品零售价没有价格优势,因此受电商冲击大。地方连锁约10%的市场份额,特点为与建材配套性差,不符合消费者一站式购买的消费趋势一二线市场发展空间小,三四线市场增长较快但未来渠道下沉较困难。百货商场入驻成本高,购买频次低,销量贡献低,占整体家电市场份额的3~5%。

家居连锁占0~1%的市场份额,属于装修环节前端零售渠道,方便配套购买,费用相对较低,经销商愿意开。家装渠道属于装修环节前端渠道,较早获得消费者一二线城市全包装修比例增加,占整体市场份额的1~2%。工程渠道占整体市场份额的4~5%,一二线市场精装房政策普及大型房地产商乐于提升住宅档次与品位,从而提升溢价。

专卖店费用相对较低,利润最高,随着三四线城市销售占比提升,专卖店可逐步实现渠道下沉,目前占整体家电市场份额的30~35%。电商渠道价格优势明显、购物便捷度高,因此在一二三线市场增速高,但四线受物流和服务半径限制,尚未突破,占家电市场份额的25~30%。

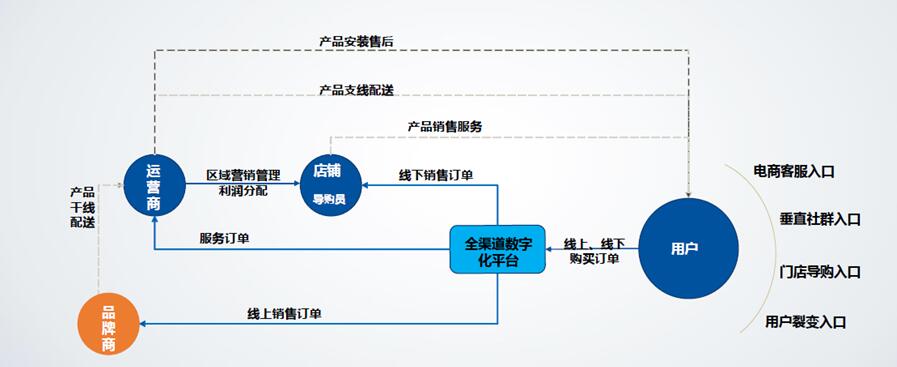

四、线上线下融合是大势所趋,对客户而言已没有线上线下之分。

未来线上线下的融合是多维度的,全方位的。产品融合,包括产品的概念、品种、包装、形象、价格等实现融合。服务融合,包括线上线下服务标准化。物流融合,包括整合物流实现产品高效配送。营销融合,包括线上线下营销相互导流。用户数据融合,包括大数据体系构建,线上线下信息系统融合。如图十所示,作为企业要要优化与升级业务交易结构,实现全渠道融合和数字化赋能。

图十:优化与升级业务交易结构全渠道融合+数字化赋能

数据来源:奥维云网研究

五、关注懒人经济和健康经济带来的市场机遇。

互联网的发展带来懒人经济,票务代购、快递代收、家政服务等。精装修市场兴起、家装公司增长。洗碗机、扫地机器人等品类快速增长。健康经济主要表现为一些健康类产品,如净水器、新风系统、吸尘器等品类增长。西式厨电,如蒸箱、烤箱的流行。健康标签家电的兴起,杀菌除螨洗衣机、保鲜冰箱、净化空调,大吸力油烟机等。

六、关注服务消费带来的用户流量和增长空间。

家电业在不同的发展阶段呈现出不同的需求,也需要有不同的做法。在普及需求为主,市场化选择不足的阶段,市场表现为渠道为王,产能之上,触达即销售;在普及以及更新上,品牌增多,产品丰富。企业贵以产品质量,产品口碑,辅以品牌影响;再后来进入了产品同质阶段,企业开始强化市场推广,以拼技术、产品差异化以及体验为主。目前,更新需求占领市场,消费者开始理性化,企业要强化服务消费,利用服务截流消费并引流。家电业正从产品消费走向服务消费。

评论:

目前没有评论内容。