新变量下的中国家电市场 抓住趋势 否极终将泰来

受疫情反复、房地产调整、国际环境和民营经济信心不振等多重因素影响,2022年中国经济增长受限,前三季度经济下行压力明显。

随着中国防疫“新十条”优化措施出台,全国各地积极快速优化疫情防控措施,将最大程度地释放经济活力。同时,房地产被定调为国民经济支柱产业,在“房住不炒”下,央行、银保监会、证监会先后出台政策,稳楼市“三箭齐发”,形成了信贷、债券、股权等三大融资政策支持体系。预期房地产市场会呈现较平稳的发展。家电与房地产是强关联的产业。也是促进消费,改善老百姓对美好生活向往的重要抓手,国家针对家电产业先后出台一系列的优惠政策及消费刺激政策。因此,对2023年的中国经济有比较乐观的预期,当然也不可能回到过去的高速增长状态。

GfK中国零售渠道服务事业部&家电事业部总经理何忠清在第十二中国家电营销年会中对新变量下的中国家电市场进行全面分析并给出发展建议。

GfK中国零售渠道服务事业部&家电事业部总经理何忠清在第十二中国家电营销年会中对新变量下的中国家电市场进行全面分析并给出发展建议。

中国家电市场的新变化及新趋势

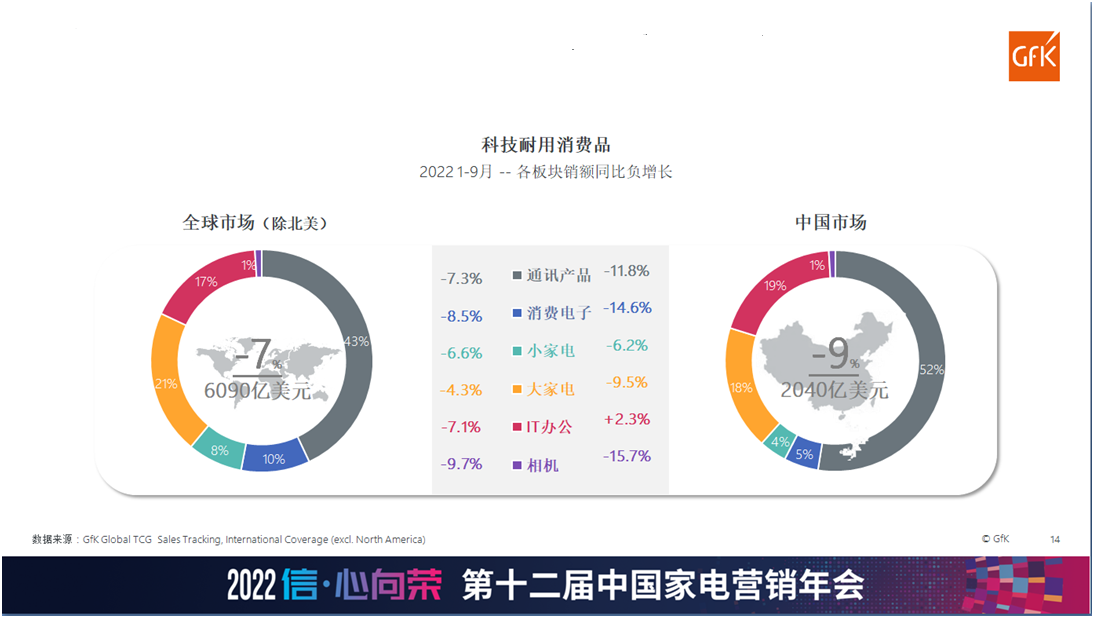

从GfK全球范围内对科技耐用消费品(含通讯产品、消费电子、小家电、大家电、IT办公、相机,下同)的监测数据来看,2022年1~9月,全球科技耐用消费品市场销售额(不含北美市场,下同)为6090亿美元,增速同比下滑6.8%。其中,中国科技耐用消费品市场销售额为2040亿美元,增速同比下降9%,降幅大于全球平均水平。主要是受累于通信产品及消费电子的影响,此两类产品占整体中国科技耐用消费品市场规模达57%,2022年的下滑幅度分别达到11.8%和14.6%。

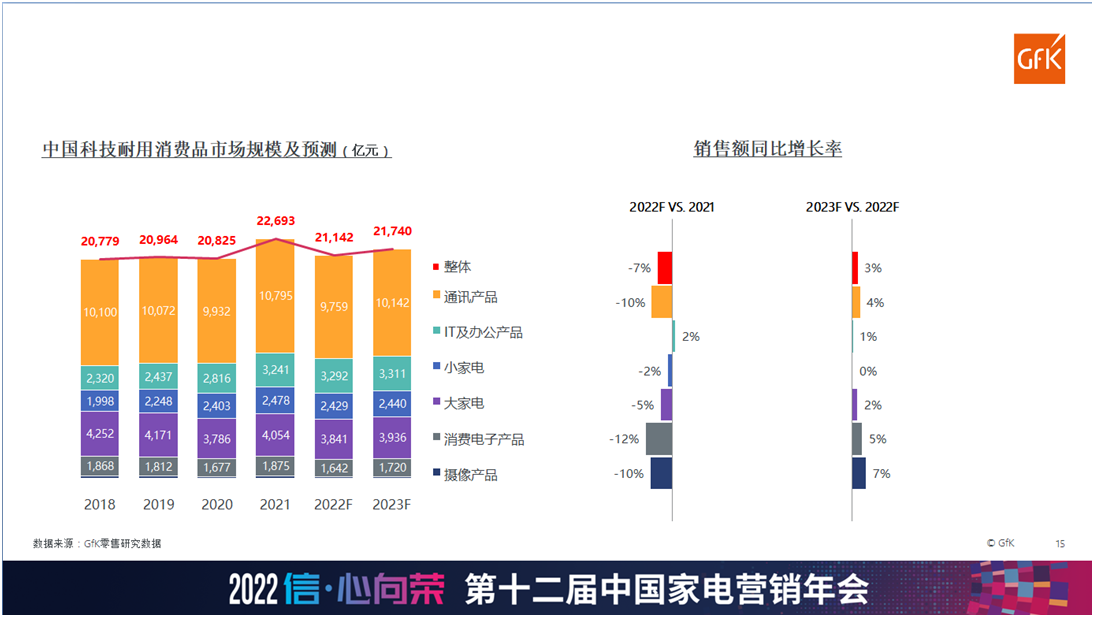

GfK零售研究数据显示,2022年中国科技耐用消费品市场整体销额预计达21142亿元,同比下滑7%;2023年市场整体销额预计为21740亿元,同比将小幅增长3%。其中,消费电子产品、通讯产品和摄像产品等2022年销额下滑幅度较大的品类,在2023年的反弹力度也会较大,而大家电会有2%的小幅增长,小家电预计与2022年持平。

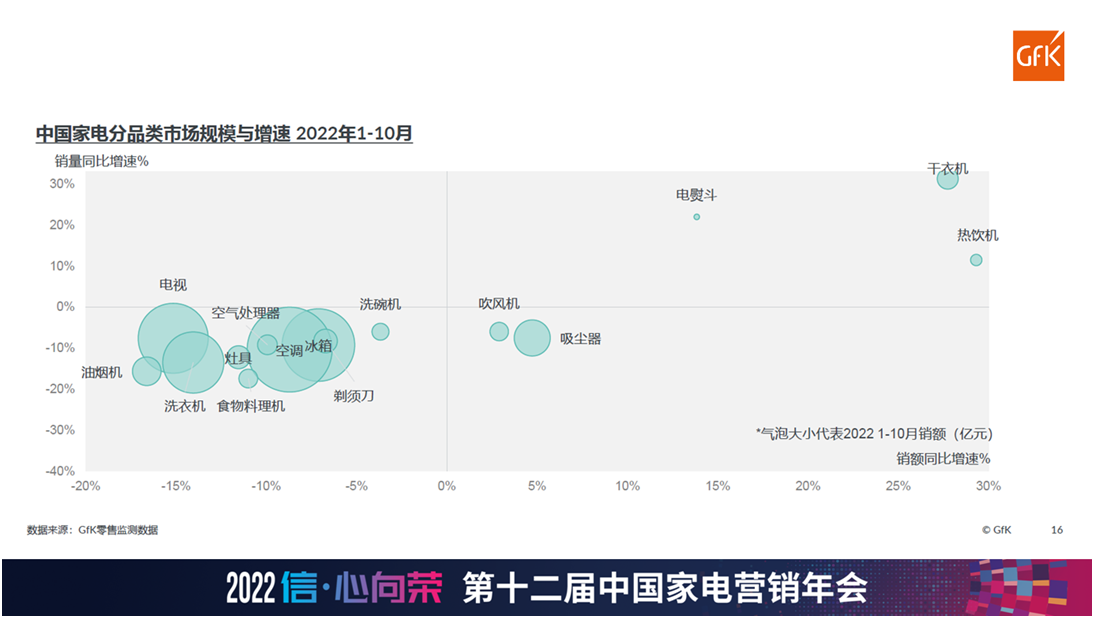

具体到中国家电分品类市场规模与增速来看,2022年的冰、洗、空等主流家电品类表现欠佳,拖累了家电市场的增长,干衣机、电熨斗和热饮机等小众家电品类加速普及,量额均显著上扬,整体市场呈现如下特征:

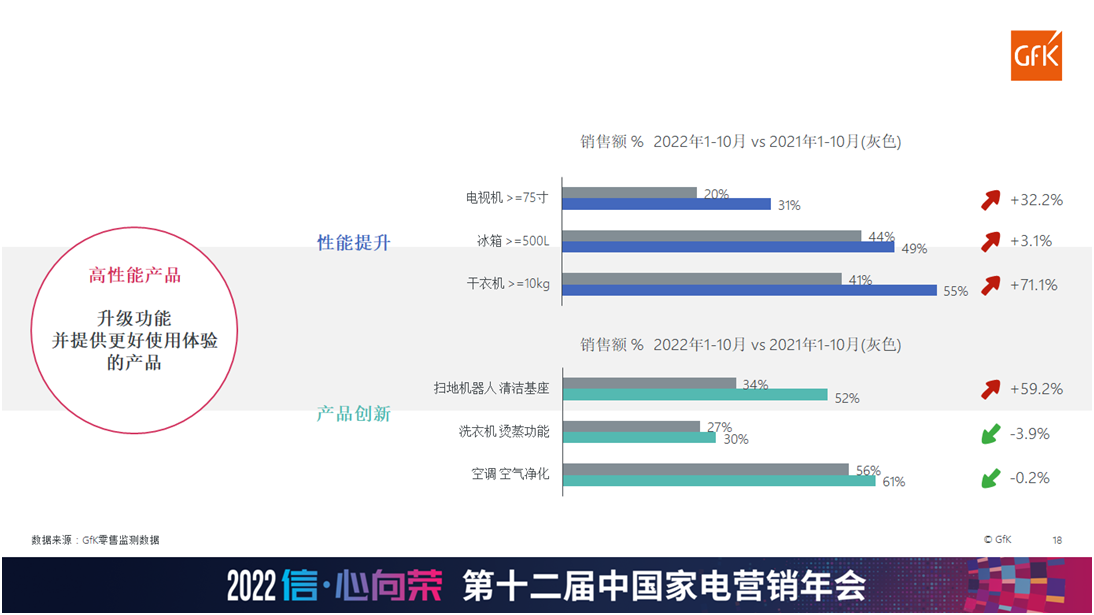

第一,更高性能:消费者对产品性能需求不断提升,高性能产品市场表现持续优于市场平均值,但高性能更多体现在性价比上。

GfK每季度都在做全球消费者调研,数据显示,消费者购买大家电新产品的首要动机依然是更换损坏产品,但所占比重在下降。第二动机是迭代升级,占比在提升。未来的市场一定是存量市场,迭代升级非常重要。

从消费端看,随着消费者对产品性能需求的不断提升,近年来高端消费者的占比不断增加,能够升级功能并提供更好使用体验的高性能家电产品的表现持续领先于市场平均水平。

GfK的零售研究数据显示,2022年1~10月,带清洁基座的扫地机器人,10KG及以上容量的干衣机,75英寸及以上尺寸的电视机的销售额与去年同期相比分别增长了59.2%、71.1%和32.2%。这些高性能的典型产品,已经成为刺激整个销售增长的最主要动力。

与此同时,更高性能并不代表一定是更高的价格,高性能产品对价格的提振能力减弱,性价比的重要性开始凸显。毕竟在高端化的同时,还有一部分消费者一定是追求高性价比。而商业的本质就是降低成本,提高效率,给消费者提供更多的体验、更好的产品。

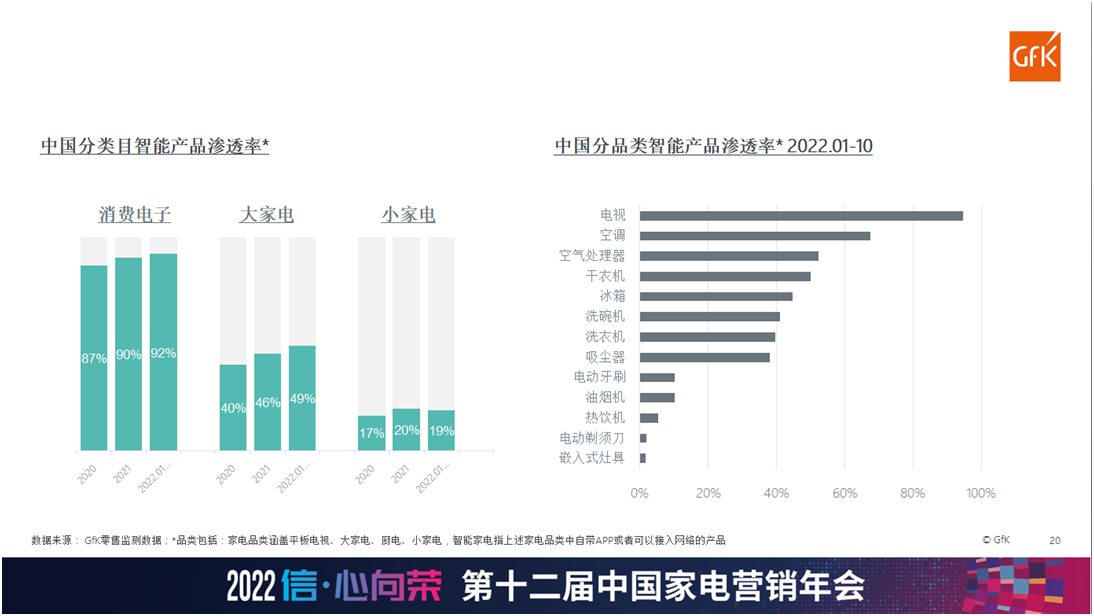

第二,更智能:智能产品加速渗透,消费电子基本普及,大家电快速增长,小家电以吸尘器为代表。

在GfK零售监测中,智能家电是指自带APP或者可以接入网络的产品。可以说,智能化已经无处不在,中国家电智能化正在全速推进,智能家电渗透率遥遥领先于全球水平。2022年1~10月,大家电智能产品渗透率稳步提升,达到49%,小家电智能产品渗透率为19%。其中,电视机的智能化产品渗透率几乎达到了100%,空调的智能化渗透率超过60%,空气处理器和干衣机的智能化渗透率超过50%、冰箱、洗碗机、洗衣机、吸尘器的智能化渗透率也达到40%左右。

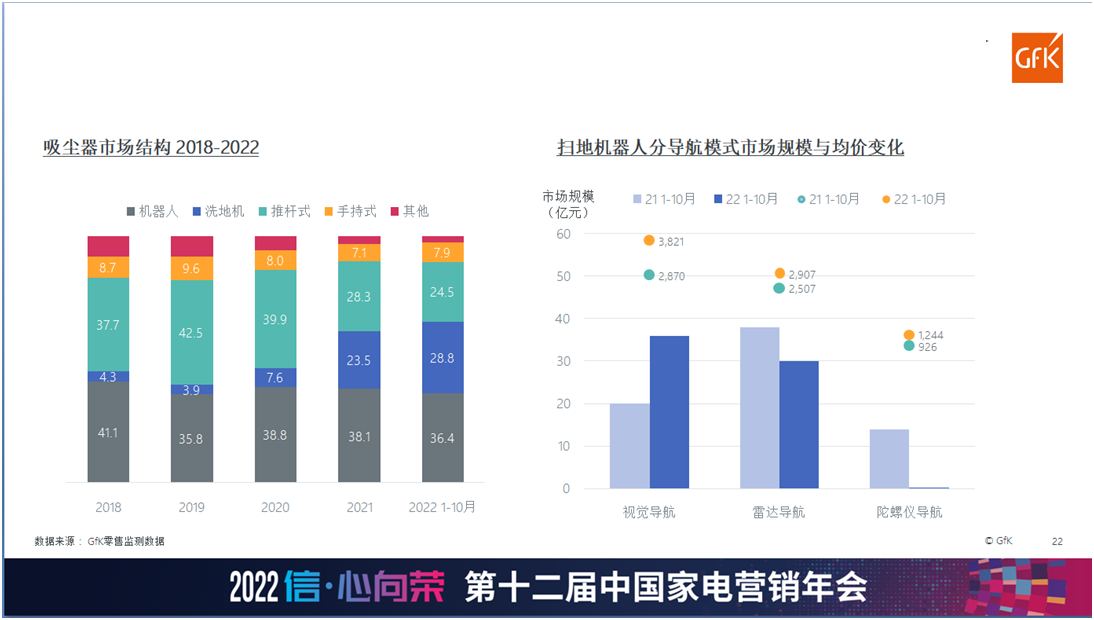

比如,从智能电视各功能分类销额占比来看,远场语音、IOT、游戏电视的销量都是大幅增长,智能电视远场语音已经成为基本配置,游戏需求也在不断被开发升级。小家电领域以扫地机器人为代表,视觉技术、雷达技术、地图技术、AI智能技术等很多自动驾驶的技术已经应用到扫地机器人上,带动吸尘器市场不断向智能化发展,并为产品带来高溢价。从2018年至2022年吸尘器市场的结构变化中可以看到,机器人、洗地机、推杆式三大类清洁电器已经占据绝对的主导,呈现三分天下的状况,且机器人占比相对更高。截至2022年10月,带视觉导航模式的扫地机器人市场规模达36亿元,市场表现远超带雷达导航或陀螺仪导航功能的产品。此外,带视觉导航模式的扫地机器人产品均价3821元,与2021年同期相比上涨了951元。目前,在国内市场,扫地机器人的渗透率还很低,如果扫地机器人能够走入千家万户,其市场规模非常值得期待。

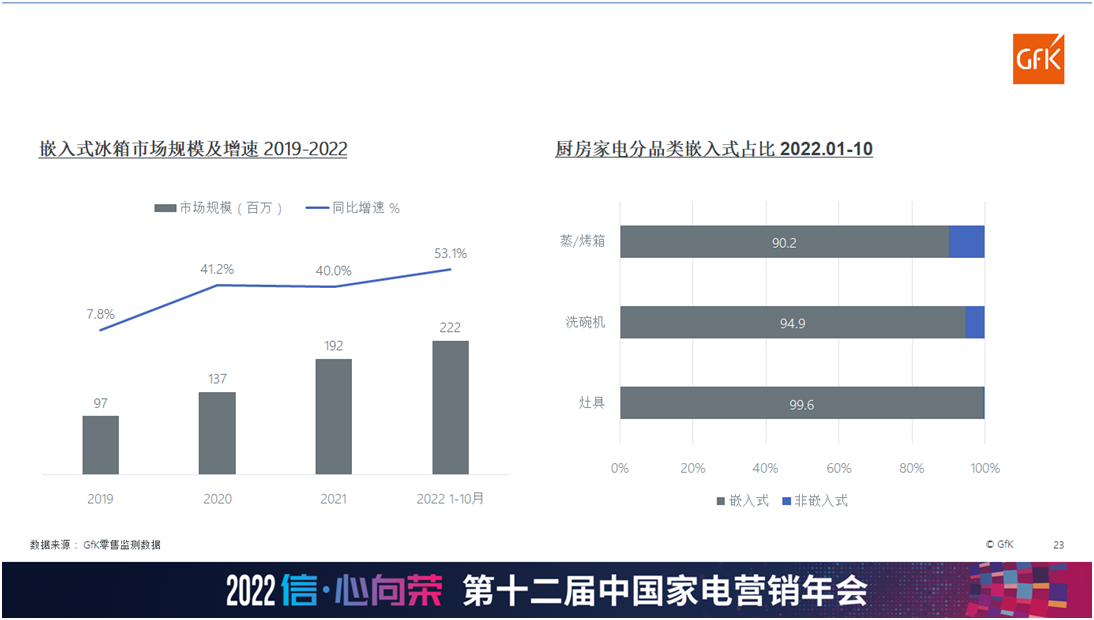

第三,嵌入式家电的普及从厨电向外延伸,全屋智能是家装一体化的未来方向。

嵌入式是家装一体化较为简便的实现方式,在厨电领域普及率较高,嵌入式蒸/烤箱、洗碗机、灶具占比均超过90%。嵌入式冰箱更是在逆势增长,在2019年时嵌入式冰箱的市场规模仅为9700万元,自2020年起,每年都超过40%的增速,2022年1~10月的市场规模已达2.22亿元,同比增速高达53.1%,增长趋势非常明显。

但嵌入式家电只能解决“点”的需求,家装一体化最终的归宿一定是全屋智能。目前,全屋智能也正在从后装市场向前装市场蔓延。从市场端来看,后装市场是通过吸纳更多的家电品类,构建场景生态,打造各种智能场景,典型模式是“音箱+智能单品+APP”。而前装市场则需要在装修阶段为布线预留传感器与智能终端安装接口,覆盖更全面、信号传输更稳定、需求满足定制化。目前,以苹果Homekit、Google Home、天猫精灵、京东小家等为代表的互联网企业,以美的美居、海尔智家、三星SmartThings等为代表的家电企业,以萤石、Aqara、Yeelight等为代表的智能家居垂直领域企业,以及欧瑞博、云起、涂鸦等的全屋智能解决方案企业都在做智能家居的布局。

新变量下的发展建议

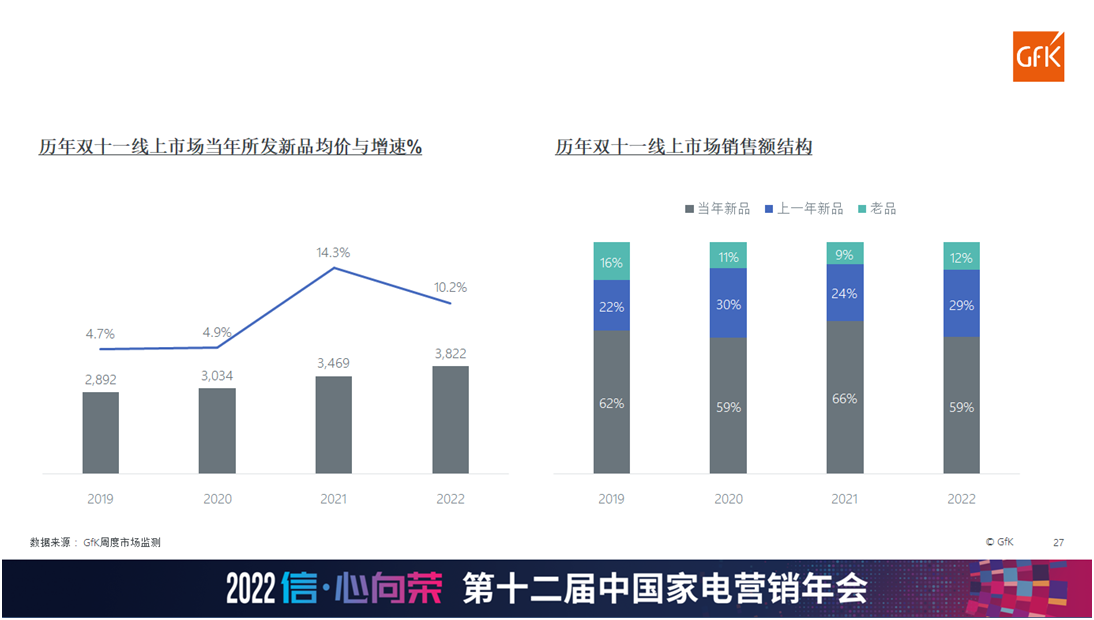

新品与定价:调整产品、价格和品牌定位以适应“新常态”,专注于提供便利、缓解财务压力的产品。

每个品牌对促销季都非常重视,但从历年双十一线上,当年所发新品均价与增速,以及历年双十一线上市场销售额结构的变化中就可以看到,促销季新品的吸引力其实是在减弱的,其增速也是在减弱的。所以在做促销季时,怎么去做产品,怎么去做产品的组合,非常值得研究。建议品牌调整产品、价格和品牌定位以适应“新常态”,专注于提供便利、缓解财务压力的产品。

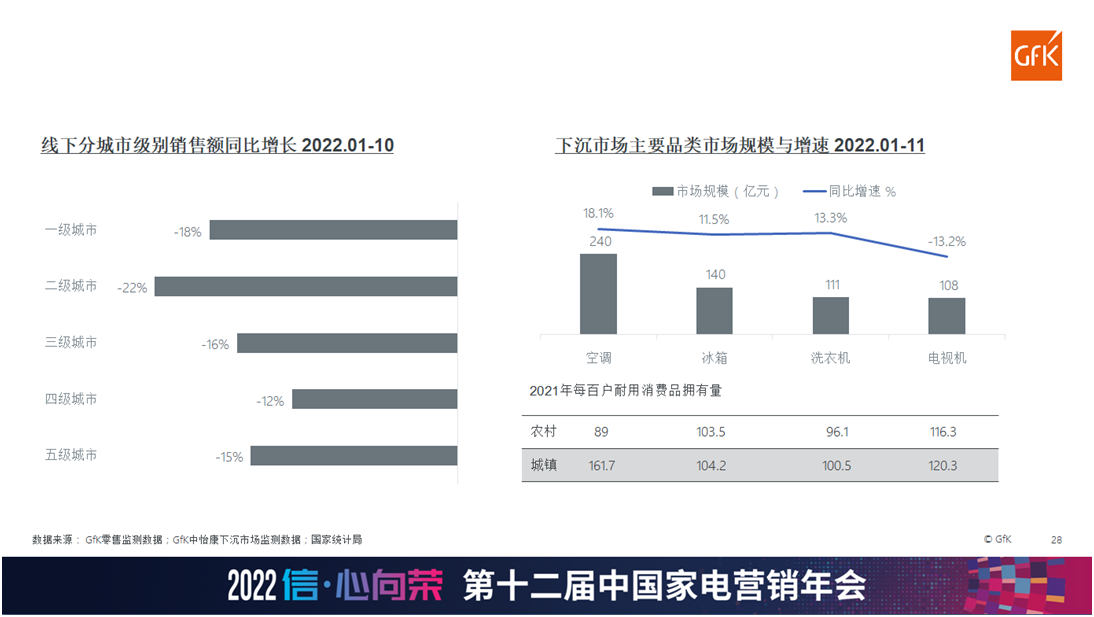

走下沉:四、五级城市增长好于高线城市,下沉市场在空调与洗衣机品类皆有较大发展潜力。

从2022年1~10月线下分城市级别销售额同比增长情况来看,四、五级市场的下滑幅度比一、二、三级市场要小得多。同时,从2022年1~11月下沉市场主要品类市场规模与增速来看,下沉市场的空调、洗衣机渗透率相对较低,因此,增速较高。特别是新农村建设,会带动成套家电的销售,市场潜力巨大。

入社交:社交电商已成为部分小家电的重要销售渠道,其它品类也在跟进中。

社交电商正在崛起,已成为部分小家电的重要销售渠道。比如,食品料理机及吸尘器在社交电商的销售占比已分别达28.8%和18.7%,大家电也都在试水,并开始产生一定的销量。虽然在社交电商平台销售产品的成本并不低,但这是方向,厂商均要积极跟进。

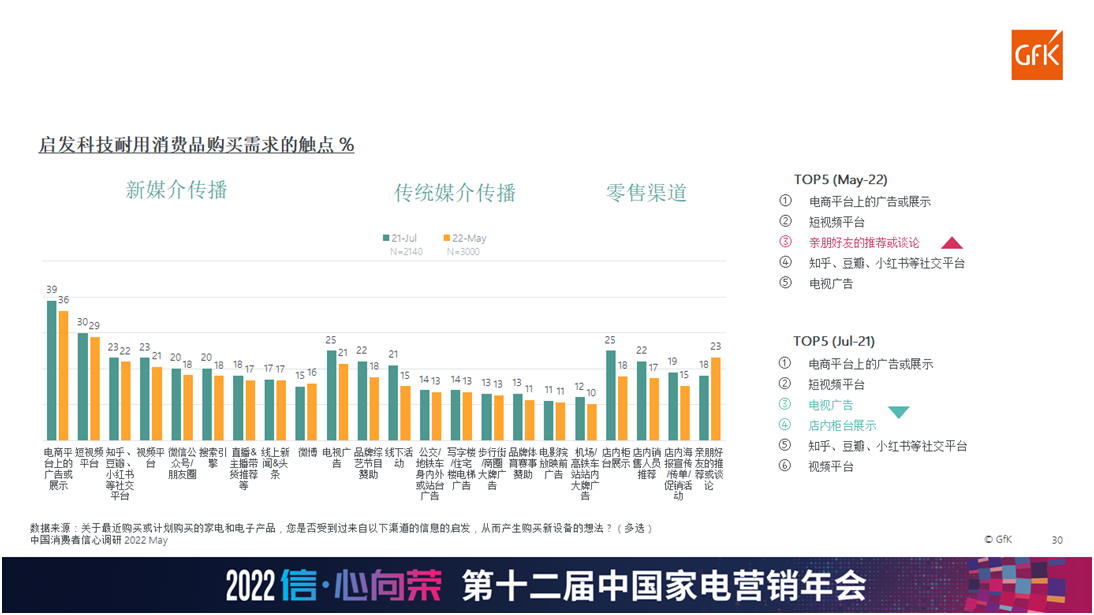

重口碑:电商与短视频平台仍为核心触点,亲朋好友的推荐成为仅次于前者的重要触点。

厂商营销触点到底应该放在哪里?口碑要从哪个地方去被大众所熟知,从对启发科技耐用消费品购买需求的触点的调研数据中可以看到,电商平台上的广告或展示、短视频平台、亲朋好友的推荐或谈论 、知乎、豆瓣、小红书等社交平台等已经成为排在前列的消费触点。这就要求厂商的营销触点必须向口碑、互联网短视频,包括电商平台上转移。同时,要更加注重口碑传播,基于长期主义去做好产品及品牌的口碑。因为,消费者一定是越来越成熟,现在已经有这样的趋势,在购买家电时很多消费者就只关注一两个平台,几款产品,关注品牌,只要想买,并不会去多平台来回比对。

走海外:国内家电渐趋饱和的大势下,海外与中国市场需求出现互补,或为部分厂商提供增长机遇。

从全球黑五促销与中国双十一大促期间三周分品类市场销额同比增长来看,全球市场消费电子、大家电、小家电是同比增长,通讯设备、IT产品同比下降,而中国市场的销售额同比变化则是刚刚相反。中国上涨的,国外市场下跌,国内下跌的国外上涨,这一市场结构就值得品牌去研究。

投资、消费、净出口是拉动经济增长的三驾马车,实现有质量的稳步的成长,企业出海也是一个非常重要的机会。客观来讲,目前中国自有品牌在国际上的占比依然非常低。以吸尘器为例,在国外80%以上的吸尘器都是中国制造,但大部分都是以OEM的形式出口到海外。

当然,现在有非常好的趋势,家电头部企业及淘品牌的出海,都在国外做自己的品牌,在国外市场的营收占比每年也都在提高。国内TOP家电品牌的出海也正踏上高质量发展之路,均在海外设立了生产基地以及配套产业链,有的企业还通过收购国外品牌,加快全球产业布局,在海外市场的份额不断上升,体现出中国家电业的实力。

中国的家电业基本盘坚实,2023年会有很好发展的新契机和新机会,但也依然存在着很多的不确定因素,需要非常用心的去做市场,抓住趋势,否极终将泰来。

评论:

目前没有评论内容。