结构优化进行时 把握消费升级契机

国内家电市场已经连续多年保持增长态势,但前几年的增长动力更多来自于政策刺激。2008年起为了应对国际金融危机,国家出台了大规模的产业刺激政策,其中家电下乡政策极大地促进了农村家电产品的普及。随后以旧换新、节能惠民等政策的推出,又引发了城镇居民家电的替换潮。分担了经济危机带来的重创。

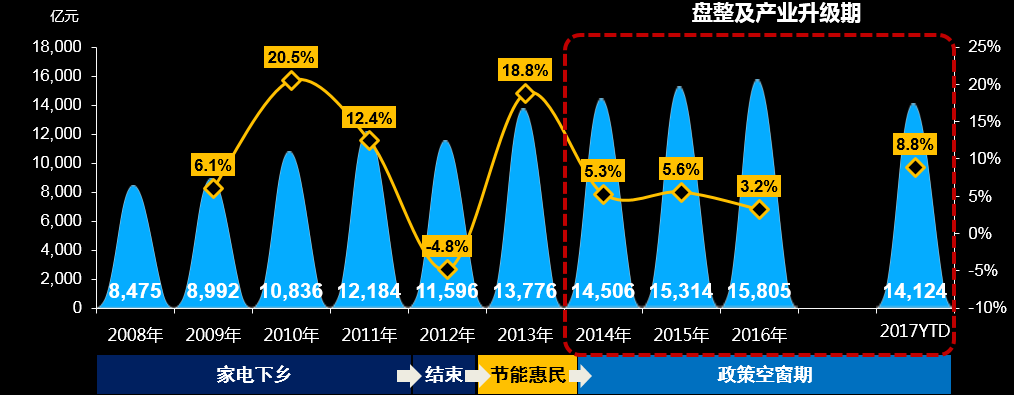

图一:中国家电行业市场规模发展趋势

数据来源:中怡康测算

注:整体家电市场规模含手机3C数码数据

随着家电补贴政策的全面退出,家电市场的整体增速降到了5%左右。如图一所示,2012年,第二次重创来到,中国家电市场规模为11596亿元,同比增速为-4.8%。自2014年以来,家电市场处于政策空窗期,到2016年,市场规模达到15805亿元,同比增速仅为3.2%。

中国家电行业经历30年的成长,已经进入盘整及产业升级期。随着中国经济进入新常态,中国家电业进入了增速放缓的阶段,2017年,市场会有一定的恢复,主要是房地产市场的惯性带动以及创新性产品的推动。中怡康测算,2017中国家电市场规模有望达到16516亿元,同比增速预计在4.5%左右。

消费升级从量变到质变

家电产品普及完成,替换升级势不可当。国家统计局数据显示,2012年城镇居民家庭彩电和空调的拥有量已经超过一户一台,冰洗产品也接近户均一台的水平,这就意味着,标准化家电产品的普及阶段已然结束。未来家电市场要面对的消费需求,不是量变,而是质变。普及阶段,需要满足消费者的是其基本功能的需求,而替换阶段,消费者对产品的品质则有着更高的要求,这就倒逼家电厂商从粗放型经营向精细化生产转变。

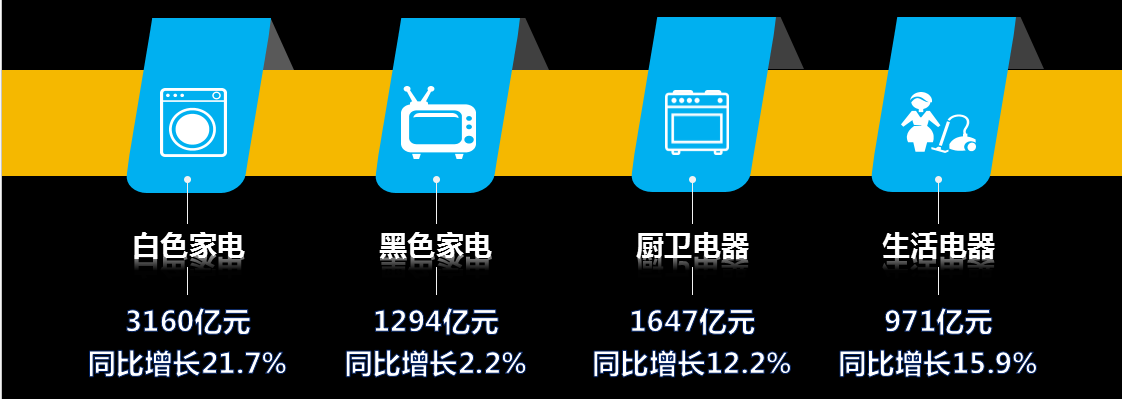

中怡康测算数据显示,2017年1~10月份白色家电销售额为3160亿元,同比增长21.7%,主要缘于空调行业的爆发性增长。如图二所示,黑色家电产品销售额增幅较小,仅为2.2%,其中彩电产品的量下降为10个点左右。在所有家电品类中,高利润、高增长的厨电产业和生活电器成为当下最具成长性产业。2017年1~10月,厨卫电器市场零售额达到1647亿元,同比增长12.2%,生活电器市场零售额达到971亿元,同比增长15.9%。

图二:2017年1~10月家电市场整体规模(零售额)

数据来源:中怡康测算

中国家电市场处于以结构优化为主的调整阶段,在消费升级的过程中,消费者更加注重生活智能化,更加注重品质提升与营养价值提升,更加注重健康与卫生,更加注重节能环保以及更加注重生活品味与艺术。

对品质提升与营养价值提升的IH电饭煲、养生壶、破壁食品料理类小家电深受追捧,销售较好。更加注重健康与卫生的需求使得空净、净水设备、吸尘器、除螨仪频频出现爆款。节能环保的需求使得高能效成高端产品必备性能,变频化已主流技术趋势。更加注重生活品味与艺术的需求使得嵌入式整体厨房成为新贵。

从消费者的心理来讲,烟灶热都是典型的耐用消费品,属于从1到1进行新老机替换的品类,使用周期通常不少于五年,且有专业的安装要求,需要从室内空间占用,管线铺设,电路铺设等方面考虑。在每个产品只有一次选择机会的情况下,消费者愿意付出高一些的成本购买更好的产品。因为,从实用性的角度考虑,与家中被淘汰的旧机相比,新产品倘若没有质的升级,则可能还没到报废的周期就先因功能不足而被淘汰,相比之下还是购买目前的高端产品未来使用时更有保障。

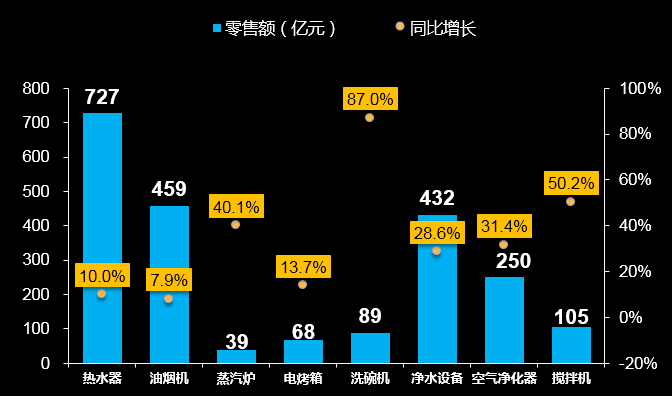

新品类带动行业上行

厨电产品的增长主要缘于新经济,新品类的带动。如图三所示,2017年1~10月,厨电产品中传统品类中热水器销售规模为530亿元,同比增长为8.3%。油烟机销售规模为363亿元,同比增长12%,销售额虽然没有热水器大,但同比增长比热水器好。水家电销售额同比达到了15%的增长,销售额303亿元。近几年,随着净水电器被消费者认知,已经成长为一个成熟稳定的品类,保持一定的增速。2017年,量额同步增长。

图三:2017年1~10月厨卫主要产品规模(零售额)

数据来源:中怡康测算

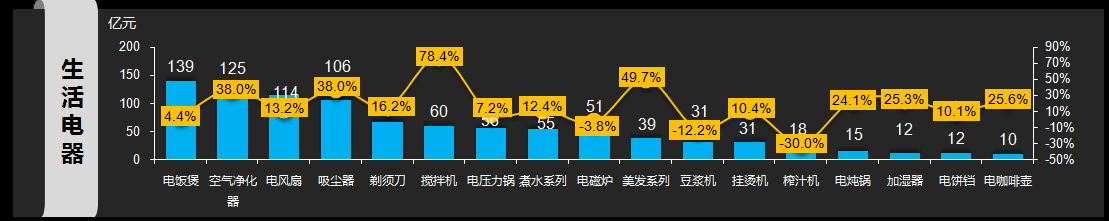

小家电对于家庭而言,不像厨卫电器是必须品,容易被淡化为“不选”,导致我国小家电的家庭保有量较低。随着人们对美好生活的追求不断提高,越来越多的小家电开始直进更多家庭,市场潜力越来越广阔。如图四所示,以吸尘器为例,2017年1~10月,销售额达106亿元,销售额增长38%。以空气净化器为例,销售额达125亿元,增长也达38%,可选型家电正在被消费者接受和认可。其中,电饭煲体量最大,4.4%的增长。电咖啡壶也保持25.6%的增长,虽然销售额仅为10亿元。

图四:2017年1~10月生活电器主要产品规模(零售额)

数据来源:中怡康测算

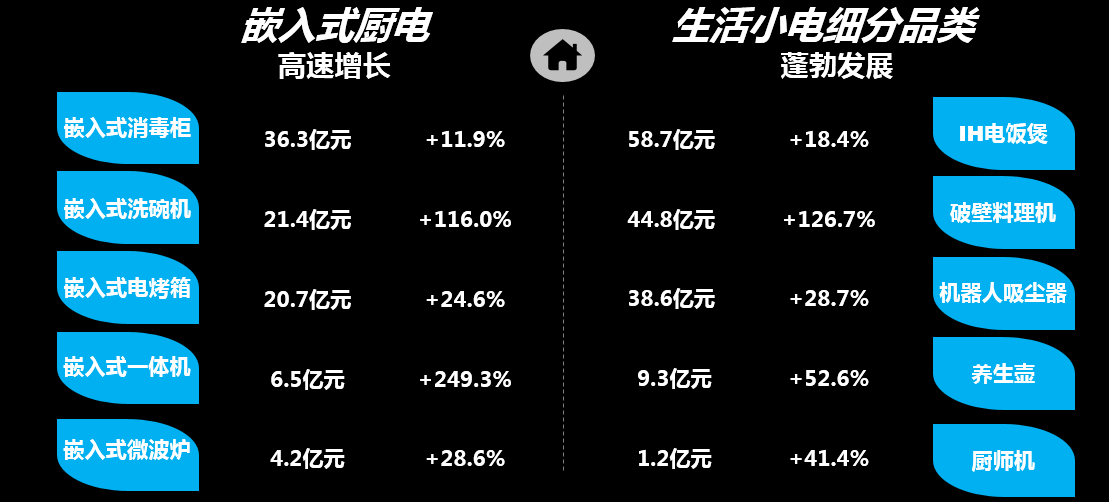

近几年消费者收入增长了70倍,消费者已经具备一定的支付能力。包括嵌入式微波炉、嵌入式电烤箱、嵌入式蒸汽炉在内的嵌入式一体机,由于更符合消费者考虑到省空间以及多件套的价格原因等痛点,加之更加适合消费者精装修的风格,因此保持强劲的增长。目前主要是嵌入式蒸汽烤箱、嵌入式微波烤箱、嵌入式蒸微一体机、嵌入式微蒸烤一体机。销售额达6.5亿元,保持249.3%的增长,整体规模虽小,但增长势头非常强劲。嵌入式一体机在一定程度上的确会影响到其他品类的空间。

图五:嵌入式厨电、生活电器新品类市场热度高

数据来源:中怡康测算

但嵌入式一体机以新技术、新品类的发展为主,从嵌入式厨电来看,购买嵌入式产品,本身有美观需求,当厨房空间、价格限制不大的时候,多件套的市场依旧会很大,毕竟对于需要同时进行多种烹饪的用户,一体机并不能满足这个需求。如图五所示,电烤箱作为厨电产品中西式产品的代表,嵌入式产品市场规模达20.7亿元,保持24.6%的增长。嵌入式微波炉也保持28.6%的增长。

洗碗机进入中国已经有20年的历史,从2014年开始就保持增长,其中嵌入式洗碗机市场规模为21.4亿元,市场增速达116%,市场潜力极大。其中洗碗机体验感强化,因工学与美学结合、水槽集成设计、抽屉式设计、免安装设计、内置集成水箱、可视化透明视窗的。水槽型产品角逐中表现亮眼。功能直击痛点、果蔬净化、干燥保管、智能呼吸换气、加强烘干、洗涤程序精细化。

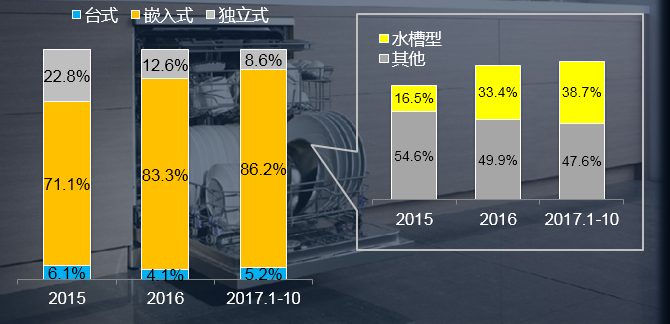

图六:洗碗机线下市场分产品类型零售额份额今年走势

数据来源:中怡康线下月度零售监测

如图六所示,2017年1~10月,嵌入式洗碗机市场占比从2015年的71.1%上升到86.2%,其中水槽型洗碗机从2015年的16.5%上升到2017年1~10月份的38.7%。

生活电器中新兴品类主要表现为以新兴研发技术带来的增长。如图六所示,分别是IH电饭煲,破壁料理机,机器人吸尘器,养生壶,以及厨师机,市场增幅分别为18.4%、126.7%,28.7%,52.6%和41.4%。其中以破壁料理机的增幅最大,高于小家电行业平均增幅。电饭煲中细分品类IH电饭煲的销售规模也达58.7亿元,吸尘器中机器人吸尘器也达38.6亿元的销售规模。搅拌机中,以破壁料理机销售带动,销售规模达44.8亿元,销售额及增长速度极快。数据决定了企业的供给侧调整的方向要顺应消费者的需求。

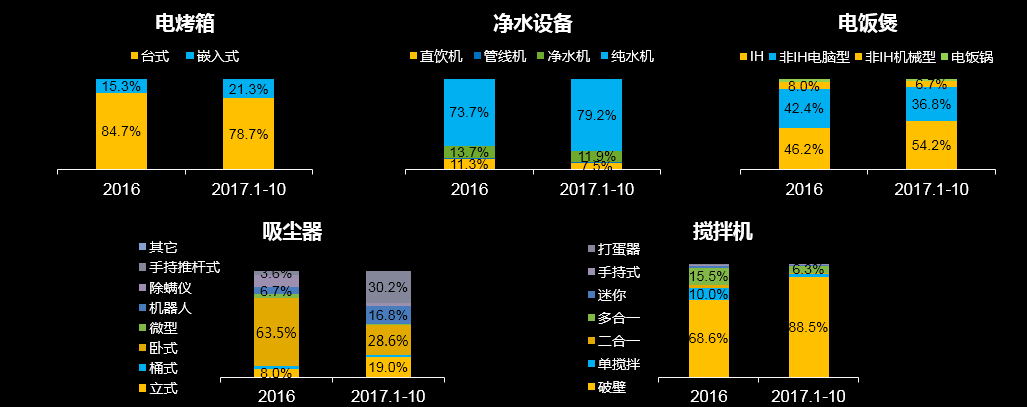

图七:2017年1~10月厨小 电器分类型占比变化(零售额)

数据来源:中怡康线下 月度零售监测

细分品类的变化更能体现产品的升级,如图七所示,2017年1~10月份,相比2016年的细分品类占比情况,嵌入式电烤箱从15.3%上升到21.3%,净水设备市场以纯水机从73.7%上升到79.2%,电饭煲中的IH电饭煲从46.2%上升到54.2%。IH+压力技术,通过向锅内加压提升水的温度使米粒受热更均匀。电饭煲市场依靠IH技术升级更新换代,而在此基础上又出现了IH+压力技术刺激市场新的增长,这些趋势产品表现出了较高的溢价能力,

吸尘器被细分的产品类型有立式、卧式、微型、机器人、除螨仪等,用来满足不同用户家庭需求的同时也不断带动市场的增长,在吸尘器产品中增速最快的就是手持推杆式产品零售额份额,从3.6%上升到30.2%。手持推杆式产品的增长一方面由于戴森等技术创新型企业的带动,另一方面是国内品牌如美的、苏泊尔在该领域的研发与投入,强强竞争使产品凝聚了技术的升级。此外,立式吸尘器从8%上升到19%,机器人吸尘器从6.7%上升到16.8%。未来的需求方向是大吸力、静音、续航时间。

搅拌机中有手持式、打蛋器、迷你型和破壁料理机等细分类型,破壁料理机因较高转速带来的多功能逐渐在市场兴起,以真空破壁技术,解决破壁料理机榨取果蔬汁时容易氧化的痛点。市场增长最为明显,从68.6%增长到88.5%。升级的趋势和结果都很明显。

结构升级驱动产品高端化

“蛋糕”引发聚集效应,厨小市场活力增强。如图八所示,厨电产品新进入的品牌比退出的品牌多,热水器新进入品牌为84,退出品牌为60。油烟机新进入品牌为105,退出品牌为102。燃气灶新进入品牌为127,退出品牌为115。电烤箱新进入品牌为73,退出品牌数量为32。净水设备新进入品牌的数量为79,退出品牌的数量为38。进入和退出主要体现在线上,大家电品牌需要实力,白电和彩电等黑电产品很少有这种品牌进出的现象,一方面是市场较为成熟,另一方面对研发及制造技术要求更高。但小家电品类在线上进入较为容易,因此品牌进退活跃。

图八:2017年1~10月厨小电器主要产品品牌数量情况

数据来源:中怡康线上周度/线下月度零售监测

相比较厨电产品而言,一些小家电产品则退出的品牌更多,其中空气净化器新入品牌175,但退出品牌也达169,进入品牌多,退出品牌也较多。而电饭煲更是如此,新进入品牌为63个,退出品牌达67个。搅拌机退出品牌159个,新进入品牌104个,说明了品类的衰退,以及行业品牌集中度的提高。煮水系列退出品牌182个,是进入品牌74的两倍以上。小家电产品制造难度不大,新入品牌和退出品牌都很活跃,但仍然是有实力的品牌才能长久生存发展,没有实力的品牌只会被市场优胜劣汰。

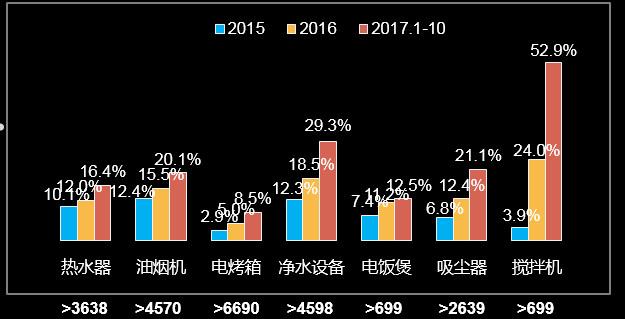

图十:厨小电器主要产品高端 占比变化情况(零售量份额)

(2015年各产品高端价格段为基准)

数据 来源;中怡康线下月度零售监测

中怡康以当年销售记录作为样本,按价格从低到高排序,累计零售额达到25%划分为一段,分别为市场低端、中低端、中高端、高端市场价格分界点。统计结果如图十所示,热水器产品中3638元以上的产品,在2015年的市场零售量占比为10.1%,到了2017年1~10月份,占比为16.4%。4570元以上的油烟机从12.4%增长到20.1%。

4598元以上的净水设备产品从12.3%增长到29.3%。699元以上的产品,主要是破壁料理机的带动,使得市场占比从2015年的3.9%增长到2017年1~10月份的52.9%。高端化产品趋势很明显。产品升级主要来自于产品品质的升级,功能的迭加和改善。同时,品质升级后,进一步满足了消费者需求。

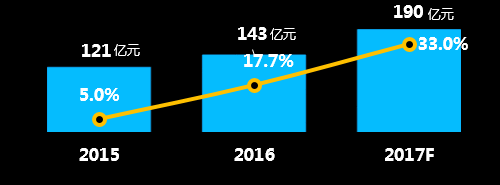

图九:空净市场需求稳步攀升

数据来源:中怡康调研/中怡康测算

如图九所示,空气净化器销售规模2015年为121亿元,预计2017年全年将达到190亿元,增速从5%上升到33%。在消费需求的推动下,空净市场已步入健康、稳健的良性增长期。空气净化器作为小家电的明星产品,在功能方面以新国标为发展主线,高CADR值、高CCM值、高净化效率、低噪音是四个重要指标。大CADR值产品的溢价能力也很明显,CADR400+产品市场均价为4870元,高出空净整体市场36.9%。

无论是空净还是新风,所承载的都是消费者对于新鲜、洁净空气的刚性需求。未来趋势为空净携手新风,根治室内污染,新鲜空气持续引入+深度净化,为消费者打造恒温、恒湿、恒氧、恒洁的人性化空气环境。

图十一:2018年 厨卫及生活电器主要产品零售 规模预测

数据来源:中怡康测算

如图十一所示,厨卫及生活电器有超过三千亿的市场,预计2018年,厨卫电器的市场规模将达2233亿元,同比增长为14.2%,生活电器的市场规模将达1442亿,同比增长为14.5%。

2018年宏观稳中向好,品质生活驱动家电市场结构升级。首先,中产阶级消费时代来临,推动高端品质化产品需求,其次,新型消费主体转变,健康类、舒适类市场将持续扩容,第三,城镇化建设带动消费需求,三四级市场后劲足,第四,环保政策指导下,全装修渠道及煤改电/气关联产品将爆发,最后,线上线下零售融合探索进一步深化,推动消费体验升级。

评论:

目前没有评论内容。